外资私募股权基金发展阶段

随着营商环境的改善、金融业持续开放,以及中国经济在疫情后展示的强大韧性,近年来,外资私募对中国市场投资信心增强,投资渠道也逐渐拓宽。外资资管机构已成为中国资本市场重要的参与者。截至2022年上半年,存续外资私募股权基金管理人146家,存续基金产品共计801只,规模3,139.50亿美元。

随着营商环境的改善、金融业持续开放,以及中国经济在疫情后展示的强大韧性,近年来,外资私募对中国市场投资信心增强,投资渠道也逐渐拓宽。外资资管机构已成为中国资本市场重要的参与者。截至2022年上半年,存续外资私募股权基金管理人146家,存续基金产品共计801只,规模3,139.50亿美元。

本文为您概述外资私募股权基金的发展特征、类型与规模、注册地与行业分布。

外资私募股权基金发展阶段

第一阶段(1992~2006)外资领先试水

国内资本市场起步阶段,外资依靠相关政策开始小范围进驻中国市场,带动国内私募股权行业发展

第二阶段(2007~2010)调整适应期

一方面国际金融动荡,外资基金在华业务受到本土业务拖累,经历波动;另一方面,中国本土私募机构开始成长,私募市场生态不断丰富

第三阶段(2010~2018):快速成长期

2012年,国内A股停止交易,大量企业赴美上市,外资私募股权基金抓住机会,开始在华开展大规模业务布局,基金数量与规模快速叠升

第四阶段(2018~2022):调整与布局

受SEC对华监管争议与疫情等多方因素,内地资产赴美退出困难,国际宏观经济收缩,涉及中国业务的外资私募股权基金数量与规模有所下降

外资私募股权基金发展特征

作为中国私募股权基金市场的重要组成部分,外资私募股权在中国的发展呈现下述特点:

作为中国私募股权基金市场的重要组成部分,外资私募股权在中国的发展呈现下述特点:

1、外资私募基金募集速度与规模有所下降,但总体保持相对稳定;

2、对华投资存续规模有所上升,更注重优质类中后期资产配置;

3、有限合伙人机构化与管理人头部化更趋明显。

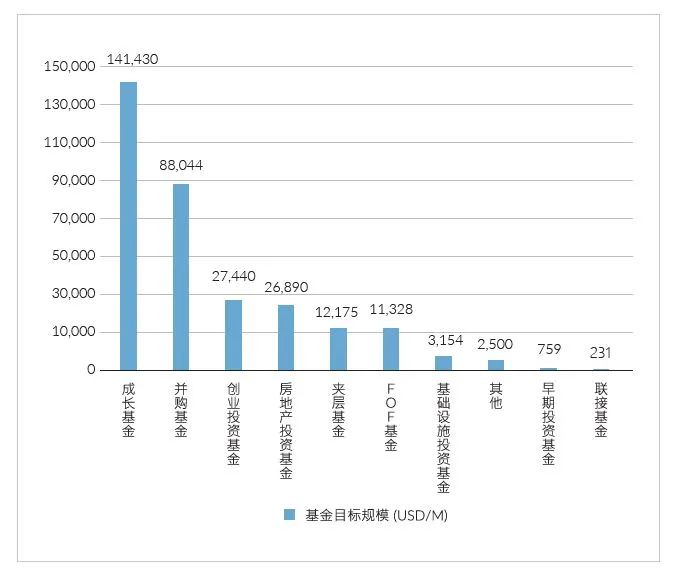

外资私募股权基金类型与规模

根据数据统计,成长基金、并购基金在外资私募股权基金构成中占据绝对优势(见图表1)。

根据数据统计,成长基金、并购基金在外资私募股权基金构成中占据绝对优势(见图表1)。

图1. 外资私募股权基金类型规模分布(单位:百万美元)

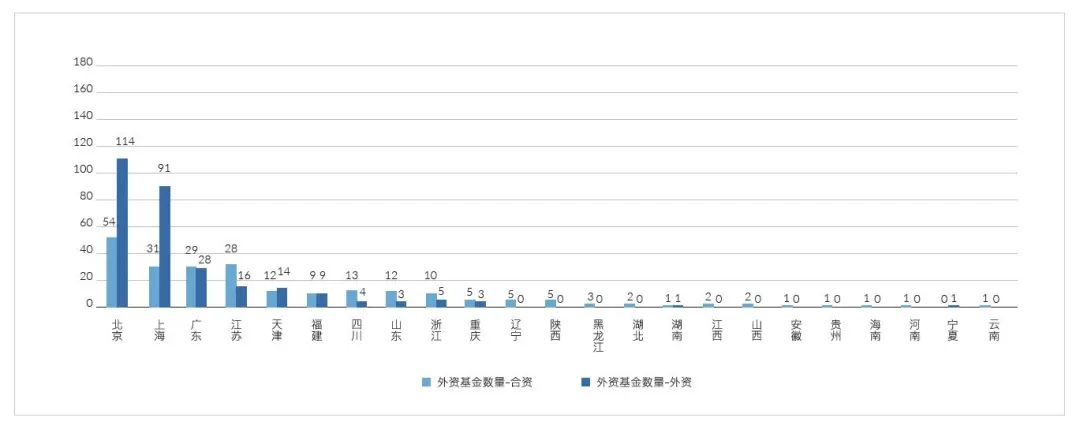

外资私募基金管理人注册地分布

北京、上海成为外资私募股权基金在华投资进行基金注册登记的主要地区(见图表2),随着QFLP试点扩大和开放区范围额扩大,在海南等地进行登记的外资私募基金数量正在上升。

北京、上海成为外资私募股权基金在华投资进行基金注册登记的主要地区(见图表2),随着QFLP试点扩大和开放区范围额扩大,在海南等地进行登记的外资私募基金数量正在上升。

相对于其他地区,北京、上海的先发优势十分明显,主要源于:

1、优先试点:QFLP、QDIE等制度试点较早;

2、区域中心:分别为北方与南方的经济中心城市;

3、外资募集:吸引了大量外资的总部或核心办事处;

4、资本市场:资本市场活跃,毗邻上交所

图2. 外资私募股权基金注册地分布

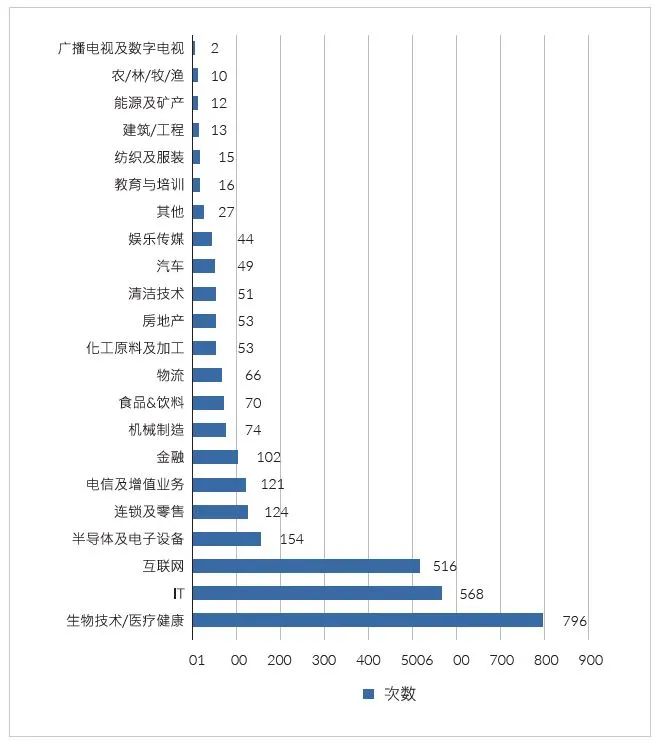

外资私募股权基金在华投资行业分布

通过统计2012~2022年间外资私募股权(含合资部分)在华投资事件分析(见图表3),生物技术/医疗健康、IT业以及互联网是外资私募股权基金过去10年在华投资占比最高的3个行业,而且,近年来,随着国内对于半导体行业的重视,外资对于国内半导体行业的投资在快速增加。

通过统计2012~2022年间外资私募股权(含合资部分)在华投资事件分析(见图表3),生物技术/医疗健康、IT业以及互联网是外资私募股权基金过去10年在华投资占比最高的3个行业,而且,近年来,随着国内对于半导体行业的重视,外资对于国内半导体行业的投资在快速增加。

图3. 近10年外资私募股权基金投资行业分布